Author: Попов Е.М.

Tags: типы предприятий финансы экономика экономические науки

ISBN: 985-06-1060-3

Year: 2005

Text

Е.М. ПОПОВ

ФИНАНСЫ ПРЕДПРИЯТИЙ

Утверждено

Министерством образования Республики Беларусь в качестве учебника для студентов специальности "Бухгалтерский учет, анализ и аудит” учреждений, обеспечивающих получение высшего образования

Минск

“Вышэйшая школа” 2005

В И О Л11

Инв.№

УДК 658.14(075.8)

ББК 65.290-93я73

П58

ПРЕДИСЛОВИЕ

Рецензенты: кафедра экономики и организации машиностроительного производства Белорусского национального технического университета; доцент кафедры финансов и финансового менеджмента Белорусского экономического университета, кан дидат экономических наук Т.Е. Бондар

Все права на данное издание защищены. Воспроизведение ecej книги или любой ее части не может быть осуществлено без pa.jpi шения издательства.

© Попов Е.М., 2005

© Издательство «Вышэйшая школа», 200.

В условиях рыночных отношений важную роль играет постоянное улучшение управления экономикой. В комплексе мероприятий по усилению влияния управления на развитие экономики значительное место отводится совершенствованию системы финансовых отношений.

Финансовый механизм как важнейшая часть системы денежных отношений содействует решению задач, стоящих перед всеми отраслями экономики.

Первостепенное значение приобретает овладение новыми формами и методами управления хозяйственнофинансовой деятельностью. Каждое предприятие, организация должны планировать свою деятельность с учетом реальных финансовых возможностей: предполагаемой прибыли, налогов и неналоговых платежей, условий привлечения кредитных ресурсов, режима инвестиций и т. п. Эффективность хозяйственных и финансовых операций во многом зависит от умения рассчитать доходы и затраты, платежи в бюджет и внебюджетные фонды, потребность в оборотных активах, результативность намечаемых вложений.

Совершенствование финансовых отношений требует учета особенностей организации финансов каждой отрасли экономики, обусловленных формами собственности, отраслевой спецификой, объемами хозяйственной деятельности.

Влияние финансов на повышение эффективности хозяйствования зависит от того, насколько правильно организованы отношения с общегосударственными финансами, финансовые отношения между предприятиями (организациями), внутри предприятия (организации) в связи с формированием и использованием фондов денежных средств.

Большое внимание уделено рассмотрению сущности и объективной необходимости финансов, финансовой политики и финансового механизма, финансовой системы. Существенное место отведено вопросам формирова-

ISBN 985-06-1060-3

3

ния и планирования на предприятиях затрат, выручки, прибыли, инвестициям в основные средства, оборотные активы и ценные бумаги.

Подробно рассматриваются в работе проблемы управления денежными потоками на предприятиях, а также сущность, структура и цена капитала, методы ее определения; отражены особенности организации финансов сельскохозяйственных, автотранспортных, строительных предприятий (организаций).

Автор

ФИНАНСОВАЯ СИСТЕМА ГОСУДАРСТВА

1.1. СОЦИАЛЬНО-ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ФИНАНСОВ И ФИНАНСОВЫЕ РЕСУРСЫ

1.1.1. Предмет и задачи курса

Взаимосвязь финансов и кредита с производственнохозяйственной деятельностью предопределяет место курса «Финансы предприятий» в системе экономической подготовки специалистов. Этот курс тесно связан с такими учебными дисциплинами, как «Бухгалтерский учет», «Деньги, кредит, банки», «Налоги и налогообложение в Республике Беларусь», «Анализ хозяйственной деятельности», «Статистика», «Цены и ценообразование» и др.

В курсе «Финансы предприятий» как самостоятельной учебной дисциплине рассматривается финансовая сторона деятельности предприятий и организаций. Объектом этого курса являются денежные и финансовые отношения, опосредующие хозяйственную деятельность.

Курс «Финансы предприятий» имеет свои предмет, метод, теорию и содержание.

Предметом является система экономических отношений, возникающих в процессе кругооборота средств предприятий и организаций, образования и использования фондов денежных средств.

Методом служит анализ и синтез, взаимосвязь исторического и логического, системный подход и комплексный анализ.

держание обусловлены предметом курса.

„ учебное пособие основано на экономиче-

ской теории, теории финансов, теоретическом курсе

Теория и со Предлагаемое

5

«Деньги, кредит, банки». Оно призвано вооружить студентов комплексом необходимых теоретических знаний и практических навыков в области финансов.

Основными задачами курса являются:

• рассмотрение сущности и функций финансов, их роли в деятельности предприятий и организаций в условиях рыночных отношений;

• изучение форм и методов образования денежных доходов и финансовых ресурсов, их использования для финансирования основной деятельности, капитальных вложений и других мероприятий предприятий и организаций;

• изучение действующего порядка финансирования инвестиций в основные фонды и оборотные активы;

• изучение содержания и методики финансового^ планирования и контроля на предприятиях и в органи-* зациях; |

• рассмотрение путей выявления внутренних резервов увеличения доходов, роста рентабельности, повышения эффективности использования финансовых ре- ! сурсов, укрепления финансового состояния предприятий и организаций.

Овладение знаниями в области финансов - неотъем- ’ лемая часть экономического образования всех специалистов. Они должны понять жизненную необходимость переориентации каждого предприятия, организации, отрасли, всей системы на интенсивный путь развития.

1.1.2. Необходи мость и сущность финансов

В связи с наличием товарного производства и товарного обращения планомерное распределение валового внутреннего продукта и национального дохода осуществляется не прямо в натурально-вещественной форме, а в стоимостной, посредством денег.

При первичном распределении национального дохода одна его часть, представляющая собой стоимость необходимого продукта, распределяется между участниками материального производства в соответствии с количеством и качеством затраченного труда и идет на удовлетворение личных потребностей работников и их

6

семей. ДрУгая часть национального дохода, выражающая стоимость прибавочного продукта, образует чистый доход общества и используется для расширения производства, создания резервов, удовлетворения социально-культурных потребностей трудящихся, содержания аппарата государственного управления и укрепления обороны страны.

Доход, распределяемый среди работников производства, принимает форму заработной платы. Чистый доход общества выступает в форме прибыли, процентов, дивидендов,ренты и т. п.

Определенная доля национального дохода создается в хозяйствах индивидуальных предпринимателей и арендаторов, в личном подсобном хозяйстве граждан.

Часть первично распределенного национального дохода подвергается вторичному распределению, т. е. перераспределению.

Первичное распределение и перераспределение национального дохода осуществляется посредством эбразования и использования централизованных (общегосударственных) и децентрализованных фондов денежных средств.

Децентрализованные фонды денежных средств находятся в распоряжении отдельных субъектов хозяйствования. Они создаются в основном в процессе первичного распределения валового внутреннего продукта и национального дохода за счет денежной выручки от реализации продукции (работ, услуг) и предназначаются для возмещения потребленных в процессе производства средств производства, зарплаты работников и образования чистого дохода. Этот доход используется для расширения производства, материального стимулирования и для других плановых потребностей предприятии или их вышестоящих организаций, а также для образования централизованных денежных фондов.

Централизованные фонды денежных средств сосредоточиваются в руках государства. Они создаются как путем первичного распределения, так и посредством перераспределения части национального дохода. Источниками образования этих фондов являются централизованный чистый доход государства, часть чистого до

7

хода предприятий и организаций, а также (в небольшой доле) доходы населения. Средства, поступающие в централизованные фонды, используются для финансирования народного хозяйства, социально-культурных мероприятий, для обороны страны и органов государственного управления, создания общегосударственных финансовых и материальных резервов и других целей.

С переходом к рыночным отношениям существенно возрастает роль централизованных и децентрализованных фондов денежных средств в финансировании мероприятий по созданию и обновлению производственных фондов и подъему материального благосостояния и культурного уровня народа.

В процессе образования и использования централизованных и децентрализованных фондов возникают определенные экономические отношения, которые и представляют собой финансы.

Таким образом, финансы - это совокупность экономических отношений, посредством которых осуществляется планомерное распределение валового внутреннего продукта и национального дохода для образования централизованных и децентрализованных фондов денежных средств и их использования на расширенное воспроизводство, социально-культурные мероприятия и другие общественные потребности.

Следовательно, историческими предпосылками возникновения финансов являются, во-первых, товарное производство, опосредованное денежными отношениями, и, во-вторых, постоянно повторяющийся процесс первичного распределения созданного совокупного общественного продукта и его составной части - прибыли. Именно прибавочный продукт исторически является объектом финансовых отношений.

Объективный характер финансовых отношений с государством носит уже вторичный, т. е. перераспределительный, характер, связанный с выполнением государством своих функций.

С созданием государства появились такие финансовые категории, как налоги. По мере развития государства и товарно-денежных отношений возникли такие более сложные финансовые категории, как государс

8

твенный бюджет, внебюджетные фонды, страхование, государственный кредит. Финансовые отношения в этих сферах носят перераспределительный характер. С их помощью перераспределяется созданный в сфере материального производства прибавочный продукт. Они являются производными и зависимыми по отношению к финансам материального производства.

С переходом к рыночной экономике меняется и система финансовых взаимосвязей: основой финансовых отношений субъектов хозяйствования с государством становятся налоги, постоянно расширяется сфера деятельности предпринимательских структур, снижается бюджетное финансирование по ряду направлений, предоставляется больше оперативно-хозяйственной самостоятельности в распоряжении финансовыми ресурсами субъектам хозяйствования, ускоряется разгосударствление и создание рыночных структур, образование коммерческих банков и страховых компаний и т. п.

1.1.3. Функции финансов

Сущность финансов, как и любой экономической категории, проявляется в выполняемых ими функциях.

В связи с тем что сущность финансов в научной сфере до сих пор неоднозначна, нет единого мнения среди ученых и о составе их функций. Многие ученые считают, что финансы выполняют две функции - распределительную и контрольную. Однако ряд экономистов считают, что финансам присущи и такие функции, как обеспечивающая, стимулирующая, воспроизводственная, регулирующая, производственная. Ряд авторов полагают, что финансам присущи функции формирования денежных фондов, их использования и контроля, а некоторые считают, что в условиях рынка финансы потеряли распределительные отношения.

Между тем финансы являются объективным инструментом стоимостного распределения. Через распределительную функцию осуществляется обеспечение каждого звена финансовой системы необходимыми ему финансовыми ресурсами. Распределительная функция включает такой круг явлений, как возмещение стои

9

мости потребленных в процессе производства средств производства, образование доходов в различных формах, формирование ресурсов для общегосударственных потребностей и целевого назначения, создание бюджетных и страховых резервов, содержание и развитие непроизводственной сферы, осуществление внутриотраслевого, межотраслевого и межтерриториального перераспределения национального дохода. С помощью финансовых рычагов, стимулирующих развитие хозяйствующих субъектов, происходит ориентация целых отраслей в необходимом обществу направлении.

Таким образом, распределительная функция финансов потенциально поглощает (аккумулирует) все вышеперечисленные (кроме контрольной).

Распределительная функция финансов на уровне предприятия проявляется при образовании фондов денежных средств за счет выручки от реализации продукции, товаров (работ и услуг) и при направлении ее на возмещение стоимости израсходованных на производство продукции сырья и материалов, стоимости реализованных товаров, сельскохозяйственной продукции, издержек производства и обращения и образования прибыли. Значительная ее часть направляется субъектами хозяйствования в виде налогов в бюджет, остальная используется на собственные нужды (рис. 1.1).

В результате перераспределительных процессов и изъятия части чистого дохода образуются доходы государства, финансовые ресурсы, необходимые для выполнения возложенных на него функций и развития всей экономической системы любой общественно-экономической формации.

Распределительная функция финансов непосредственно затрагивает коренные интересы государства, хозяйствующих субъектов, учреждений и отдельных членов общества. Характер распределения является важнейшим показателем экономической зрелости общества.

Контрольная функция вытекает из распределительной и проявляется в контроле за распределением совокупного общественного продукта, национального дохода и чистого дохода по соответствующим денеж-

10

Рис. 2.2.Порядок распределения выручки от реализации продукции и прибыли на предприятии

ным фондам и их целевому расходованию. Контрольная функция финансов обслуживает как весь воспроизводственный процесс сферы материального производства, так и процесс формирования и использования фондов денежных средств государства. В этом состоит диалектическое единство и взаимосвязь двух функций финансов.

Контрольная функция количественно через движение финансовых ресурсов отображает экономические процессы, связанные с распределением и перераспределением совокупного общественного продукта. Движение финансовых ресурсов в конкретных формах является основой для контроля со стороны государства за процессами стоимостного распределения общественного пР°ДУкта. Без такого контроля не может быть обеспечено сбалансированное развитие экономики.

В основе контрольной функции финансов лежит нормативный характер денежных отношений. Распредели

11

тельная функция денежных отношений характеризуется их предварительным планированием, определением конкретных пропорций, субъектов, объемов и сроков осуществления, целевым использованием денежных ресурсов и закреплением в нормативных актах. Последние регламентируют как условия распределения доходов и прибыли, направляемых на расширенное воспроизводство, так и условия платежей в бюджет (установление категорий плательщиков, объектов обложения и облагаемого оборота, ставок, сроков уплаты, льгот по платежам, порядок их исчисления и т. д.), финансирования из бюджета, кредитования, формирования и использования различных денежных фондов хозяйствующих субъектов. Именно контроль за соблюдением нормативных актов, выражающих суть распределительной функции финансов, отражает в свою очередь содержание контрольной функции финансов.

Важное значение при этом имеет распределительная функция финансов. Без нее контрольная функция финансов не существует, поскольку нет объекта контроля. При всем многообразии денежных отношений, составляющих материальную основу финансов, нельзя выделить такие, которые были бы вне сферы финансового контроля, т. е. с использованием денежных средств.

Формой реализации контрольной функции финансов является финансовая информация.

Контрольная функция финансов выражается через стоимостные показатели, используемые для измерения и оценки различных экономических процессов.

Такие обобщенные финансовые показатели, как выручка, прибыль, рентабельность, себестоимость, ликвидность, оборачиваемость, платежеспособность, фондоотдача и др., отражающие в систематизированном виде различные стороны финансово-хозяйственной деятельности хозяйствующих субъектов, позволяют контролировать соблюдение установленных норм и нормативов, эффективность и результативность экономических процессов как на микро-, так и на макроуровне.

Важнейшей задачей финансового контроля является обеспечение неукоснительного соблюдения финансового законодательства, своевременности и полноты вы

12

полнения финансовых обязательств перед бюджетом, налоговыми органами, внебюджетными фондами, банками, а также взаимных обязательств хозяйствующих субъектов по расчетам и платежам.

Финансовый контроль осуществляется в следующих сферах:

• внутри хозяйствующих субъектов;

• во взаимоотношениях хозяйствующих субъектов;

• во взаимоотношениях хозяйствующих объектов со своими работниками;

• во взаимоотношениях хозяйствующих субъектов с государственным бюджетом и другими звеньями финансовой системы.

1.1.4. Финансовые ресурсы

Финансовые ресурсы - денежные средства, находящиеся в распоряжении государства, отдельных субъектов хозяйствования и населения, образующиеся в процессе распределения и перераспределения валового внутреннего продукта и предназначенные для нужд расширенного воспроизводства и удовлетворения других общегосударственных потребностей. Основным источником формирования финансовых ресурсов является чистый доход (часть совокупного общественного продукта).

Формой проявления финансовых ресурсов являются фонды денежных средств, которые подразделяются на централизованные и децентрализованные. Поскольку чистый доход создается в сфере материального производства, то и основная его доля направляется на расширенное воспроизводство этой сферы путем образования и использования децентрализованных финансовых ресурсов (децентрализованных фондов денежных средств). Эти фонды находятся в распоряжении предприятий и организаций и используются для расширения производства: новые капитальные вложения, формирование оборотных средств, финансирование научно-технического прогресса.

Одновременно децентрализованные финансовые ресурсы используются для расширенного воспроизвод

13

ства рабочей силы - второго элемента совокупного общественного продукта. Создаваемые за счет децентрализованных финансовых ресурсов фонды денежных средств направляются на удовлетворение социальных потребностей коллектива, дополнительное материальное стимулирование работников предприятий.

Вторым по своей значимости источником формирования децентрализованных финансовых ресурсов являются амортизационные отчисления. Амортизационные отчисления выступают как источник воспроизводства основных фондов на новой технологической основе и вместе с частью чистого дохода направляются на расширенное воспроизводство: новое строительство, реконструкцию, расширение и модернизацию действующих основных фондов, приобретение более производительного оборудования и передовых технологий.

Длительный срок службы основных фондов и постоянное начисление амортизации по ним приводит к обособлению первоначальной стоимости основных фондов от их натурально-вещественного содержания. В результате амортизационные отчисления становятся самостоятельным источником финансирования капитальных вложений на расширенной основе.

Важными источниками децентрализованных финансовых ресурсов являются целевые отчисления: от себестоимости продукции (товаров) на финансирование научно-исследовательских, опытно-конструкторских и проектно-изыскательских работ; от объемов хозяйственной деятельности на подготовку кадров; от валового дохода на пополнение оборотных средств.

В качестве источников формирования финансовых ресурсов могут выступать также экономия от снижения стоимости строительно-монтажных работ, выполняемых хозяйственным способом, мобилизация внутренних ресурсов в строительстве, выручка от реализации выбывшего имущества, прирост устойчивых пассивов.

К устойчивым пассивам относятся уставный, резервный, добавочный фонды, долгосрочные займы, постоянно находящаяся в обороте предприятия кредиторская задолженность (по заработной плате из-за несовпадения сроков начисления и выплаты, по отчислениям

14

ВО внебюджетные фонды, в бюджет, по расчетам с покупателями и поставщиками и др.).

Значительные финансовые ресурсы, особенно во вновь создаваемых предприятиях, могут быть мобилизованы на финансовом рынке с помощью продажи акций, облигаций и других видов ценных бумаг, выпущенных данным предприятием; дивидендов и процентов по ценным бумагам других эмитентов; кредитов.

Предприятия могут получать финансовые ресурсы от ассоциаций и концернов, союзов, в которые они входят; от органов государственного управления в виде бюджетных субсидий, от страховых организаций. В составе этой группы финансовых ресурсов, формируемых в порядке перераспределения, все большую роль играют выплаты страховых возмещений и все меньшую -бюджетные и отраслевые финансовые источники, которые могут быть использованы по строго ограниченному перечню затрат.

В качестве источника формирования финансовых ресурсов предприятий выступают не только собственные средства, но и заемные.

Таким образом, децентрализованные финансовые ресурсы обеспечивают финансовыми средствами процесс расширенного воспроизводства на микроуровне.

Большое значение имеет структура источников формирования финансовых ресурсов и в первую очередь удельный вес собственных средств.

Большой удельный вес привлеченных средств затрудняет финансовую деятельность предприятия дополнительными затратами на уплату процентов по кредитам коммерческих банков, на выплату дивидендов по акциям и облигациям и ухудшает ликвидность баланса предприятия.

Размер и структура финансовых ресурсов во многом зависят от объема производства и его эффективности. Постоянный рост производства и повышение его эффективности являются основой увеличения финансовых ресурсов предприятия. В свою очередь от величины финансовых ресурсов, инвестируемых в сферу производ-С™а’ Зависит Рост объема производства и степень его эффективности.

15

Наличие финансовых ресурсов в необходимых размерах и эффективное их использование во многом предопределяет финансовое благополучие предприятия, финансовую устойчивость, платежеспособность и ликвидность баланса. Потребный размер этих ресурсов и эффективность их использования в текущем периоде и на перспективу определяется в процессе финансового планирования.

Финансовые ресурсы используются как в форме фондов денежных средств, так и без их создания.

Часть финансовых ресурсов предприятие направляет на образование фондов целевого назначения: амортизационный фонд, фонд развития производства и т. п.

Использование финансовых ресурсов на подготовку кадров осуществляется без образования специального фонда.

Размер выручки не характеризует результаты хозяйствования. Чтобы эти результаты определить, необходимо из полученной суммы выручки вычесть платежи поставщикам, издержки производства и обращения, другие расходы, связанные с повседневной деятельностью. Лишь оставшаяся сумма образует финансовые ресурсы предприятия или организации.

Финансовые ресурсы предприятий (организаций) -денежные средства, остающиеся у хозяйствующего субъекта после возмещения расходов, связанных с осуществлением простого воспроизводства, текущей хозяйственной деятельностью. Следовательно, финансовые ресурсы являются результатом функционирования финансов как определенной совокупности экономических отношений.

Различный результат деятельности предприятий определяется эффективностью функционирования не только финансов, но и всего хозяйственного механизма и условиями работы предприятий.

Финансовые ресурсы выражают количественный и качественный показатель, результат хозяйственной деятельности предприятий и вместе с тем результат эффективности функционирования финансов. Чем действеннее контроль рублем и эффективнее система поощрения труда, тем рациональнее построена система планирова-16

ния, финансирования и кредитования, расчетов и налогообложения предприятий, тем при прочих равных условиях больше финансовых ресурсов получают предприятия.

Взаимосвязь таких категорий, как деньги, финансы и финансовые ресурсы, можно выразить следующим образом.

Деньги представляют собой материальную основу функционирования финансов. Финансы - совокупность экономических отношений, осуществляемых через реальный оборот денежных средств. Результатом функционирования финансов является образование финансовых ресурсов.

Вторая часть чистого дохода - основной источник формирования централизованных финансовых ресурсов, находящихся в распоряжении государства и используемых для удовлетворения общегосударственных потребностей. Они являются результатом перераспределения главным образом чистого дохода через на

логовые платежи и отчисления.

Источниками формирования централизованных фи

нансовых ресурсов выступают также отчисления хозяйствующих субъектов органам государственного со-

циального страхования, имущественного и личного страхования, в бюджетные и внебюджетные фонды (фонд занятости, фонд социальной защиты, республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной

науки, дорожный фонд и др.).

Часть централизованных финансовых ресурсов формируется за счет национального богатства страны (про-

дажа золотого запасай энергоносителей, доходы от внешнеэкономической деятельности), доходов от реализации государственных ценных бумаг.

Определенный вклад в формирование централизованных финансовых ресурсов вносит и население страны путем уплаты налогов, сборов, покупки облигаций государственных займов и билетов денежно-вещевых лотерей.

Централизованные финансовые ресурсы сосредоточиваются главным образом в государственном бюдже-

Библиотека ТТпл] 17

Инв.№

те, бюджетных и внебюджетных фондах, фондах госу

дарственного имущественного и личного страхования.

Возникает необходимость определения количественных границ между категориями «валовой внутренний продукт», «финансовые ресурсы» и «национальный доход».

Валовой внутренний продукт в денежном выражении представляет собой совокупность потребленных в

процессе производства сырья, материалов, топлива, энергии, износа основных фондов (амортизация) (С), стоимость необходимого продукта (заработная плата) (V) и стоимость прибавочного продукта (прибыль, доходы от внешнеэкономической деятельности, налоги, неналоговые доходы (тп)).

Соотношение валового внутреннего продукта, фи

нансовых ресурсов и национального дохода можно выразить формулой

ВВП > ФР > нд,

где ВВП - валовой внутренний продукт; ФР - собственные финансовые ресурсы; НД - национальный доход.

Схематически это изображено на рис. 1.2.

В современных условиях финансовые ресурсы и капитал представляют собой главные объекты исследования финансов предприятия. В условиях регулируемого рынка чаще применяется понятие «капитал», который для финансиста является реальным объектом и на который он может воздействовать постоянно с целью получения

новых доходов. Капитал - это часть финансовых ресур-

сов,

задействованных предприятием

в обороте

и прино-

сящих доход от этого оборота. В этом смысле капитал вы-

ступает как превращенная форма финансовых ресурсов. В такой трактовке принципиальное различие между

финансовыми ресурсами и капиталом предприятия состоит в том, что на любой момент времени финансовые ресурсы больше или равны капиталу предприятия. При

этом равенство означает, что у предприятия нет ника-

ких финансовых обязательств и все имеющиеся финан-

совые ресурсы пущены в оборот.

Однако это

не

значит

что чем больше размер капитала приближается к разме-

ру финансовых ресурсов, тем эффективнее предприятие работает.

18

Рис. 1.2. Количественные соотношения валового внутреннего продукта, финансовых ресурсов и национального дохода

19

В реальной жизни равенства финансовых ресурсов и капитала у работающего предприятия не бывает. Финансовая отчетность строится так, что разницу между финансовыми ресурсами и капиталом нельзя обнаружить, поскольку в отчетности представлены не финансовые ресурсы, а их превращенные формы - обязательства и капитал.

Структура собственных финансовых ресурсов предприятия представлена на рис. 1.3.

12. ФИНАНСОВАЯ СИСТЕМА ГОСУДАРСТВА

1.2.1. Финансовая система и ее структура

Финансовая система страны - совокупность находящихся в определенной взаимосвязи финансовых институтов, посредством которых государство осуществляет первичное распределение и перераспределение совокупного общественного продукта и национального дохода с целью образования и использования централизованных и децентрализованных фондов денежных средств. При этом не следует отождествлять, как это часто делается, понятия «финансовая система» и «финансовый аппарат».

Финансовая система включает совокупность финансовых отношений, связанных с базисом общества. Финансовый аппарат — часть общегосударственного управленческого аппарата, на который возложено управление финансовой системой страны.

По своей роли в процессе расширенного воспроизводства финансовая система подразделяется на две большие сферы: общегосударственные (централизованные) финансы и финансы предприятий, учреждений, организаций (децентрализованные финансы).

Внутри каждой сферы, исходя из специфики финансовых отношений, выделяют звенья. Каждое звено финансовой системы имеет свои конкретные задачи, особую область функционирования. При этом функции и структура финансовой системы изменяются в зависимости от политического устройства государства и уровня экономического развития.

20

Основным принципом построения финансовой системы является демократический централизм, представляющий собой сочетание демократизма с централизмом.

Согласно Конституции Республики Беларусь, руководство финансовой системой страны сосредоточено в руках высших органов государственной власти и органов государственного управления. В компетенцию этих органов входит утверждение государственного бюджета Республики Беларусь и отчета о его исполнении, установление налогов и доходов, поступающих на образование республиканского и местных бюджетов, управление банками, руководство денежной и кредитной системой, организация страхового дела, заключение и предоставление займов.

Эта централизация дает возможность перераспределять финансовые ресурсы между различными отраслями экономики, экономическими регионами, способствует соблюдению единства финансовой системы, финансового планирования, учета и статистики, а также выполнению основных положений финансового законодательства; централизация содействует проведению единой финансовой политики, особенно в таких вопросах, как капитальные вложения, оплата труда, прибыль, цены и тарифы. Финансовая централизация сочетается с предоставлением широких прав и полномочий в области финансов высшим и местным органам государственной власти. Так, в Республике Беларусь, как и в других странах, выделяются централизованные финансы (государственные) и децентрализованные (финансы различных юридических лиц; предприятий, организаций, учреждений).

Финансовая система Республики Беларусь представлена на рис. 1.4.

Общегосударственные (централизованные) финансы включают такие звенья, как государственный бюджет; бюджетные и внебюджетные фонды; фонд государственного, имущественного, личного и других видов страхования; государственный кредит.

Общегосударственные финансы - это система денежных отношений, возникающих в процессе образова-

21

Рис. 1.4. Финансовая система Республики Беларусь

ния централизованных фондов денежных средств и их использования на общегосударственные потребности.

Центральным звеном общегосударственных финансов является государственный бюджет. В нем концентрируется значительная часть финансовых ресурсов страны.

Государственный бюджет как экономическая категория характеризует совокупность объективных де

22

нежных отношений, возникающих при образовании, распределении и использовании основного централизованного фонда денежных средств государства. При раскрытии понятия «государственный бюджет» любой страны необходимо отразить одновременно три важнейшие его характеристики: форму, материальное содер

жание и экономическую природу - сущность.

Таким образом государственный бюджет - это основной финансовый план государства, отражающий экономические отношения по поводу формирования, распределения основного общегосударственного фонда денеж

ных средств.

Основным источником формирования доходной части бюджета являются налоги, уплачиваемые предприятиями, учреждениями и организациями, а также физическими лицами. Из государственного бюджета средства используются по четырем основным направлениям: финансирование народного хозяйства, финансирование социально-культурных мероприятий, относительно небольшой удельный вес занимают расходы на оборону и содержание аппарата управления.

Существенное место в расходной части бюджета занимают расходы, связанные с ликвидацией последствий аварии на Чернобыльской АЭС.

Государственный бюджет является одним из основных инструментов осуществления финансовой политики государства.

Государственный бюджет широко используется в качестве одного из способов преодоления кризисных явлений в экономике, снижения инфляции, социальной поддержки значительной части населения страны, развития малого бизнеса и внешнеэкономической деятельности и т. д.

Мощным источником развития народного хозяйства в последние годы стали целевые бюджетные фонды, число которых возрастало за счет преобразования части внебюджетных фондов. К основным из них относятся: республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, дорожные фонды, фонд содействия занятости, местные целевые бюджетные фонды.

23

Их отличительная особенность состоит в том, что средства этих фондов используются строго по целевому назначению.

Важным звеном общегосударственных финансов и всей финансовой системы являются внебюджетные фонды. Внебюджетные фонды - это фонды, средства которых используются на финансирование мероприятий, не предусмотренных в государственном бюджете. В принципе, внебюджетные фонды появились раньше самого бюджета. Состав и структура внебюджетных фондов не постоянны. Необходимость во внебюджетных фондах обусловлена рядом причин, и в первую очередь ограниченностью бюджетных ресурсов. Формирование внебюджетных фондов позволяет привлекать дополнительные финансовые ресурсы предприятий, организаций, а также работающих граждан, которые затем используются на финансирование строго конкретных мероприятий.

В целях усиления контроля за целевым использованием средств значительная часть внебюджетных фондов была преобразована в целевые бюджетные фонды. До настоящего времени практически оставался один внебюджетный фонд - инновационный. Порядок его образования и использования регламентировался соответствующим нормативным актом.

Государственный кредит - это форма кредитных отношений, посредством которых государство мобилизует свободные денежные средства населения, а также предприятий, учреждений и организаций на финансирование общегосударственных мероприятий.

Объективная необходимость существования государственного кредита обусловлена все возрастающими расходами государства и невозможностью их удовлетворения за счет бюджетных ассигнований.

Государственный кредит может быть внутренним и внешним. Внутренний государственный долг - это привлечение государством временно свободных денежных средств населения, а также предприятий и организаций на финансирование общегосударственных программ. Внешний долг - это привлечение государством для решения своих проблем средств других государств.

24

в Республике Беларусь преимущественное развитие получает внутренний государственный кредит. Однако постоянная нехватка внутренних финансовых ресурсов вынуждает правительство республики все шире привлекать внешний, т. е. международный, государственный кредит.

Следующим звеном общегосударственных финансов является государственное, имущественное, личное и другие виды страхования, представляющие собой систему экономических отношений, возникающих в процессе образования за счет средств предприятий, организаций, учреждений и населения страхового фонда на случай возмещения убытков от стихийных бедствий и несчастных случаев, а также дополнительное по сравнению с социальной защитой материальное обеспечение граждан при различных событиях в их жизни. Таким образом, страхование выступает как метод нейтрализации хозяйствующими субъектами, а также населением финансовых потерь.

1.2.2. Государственный бюджет

Государственный бюджет - ведущее звено финансовой системы страны; он отражает основные доходы и расходы государства. Через бюджет осуществляется постоянная мобилизация финансовых ресурсов и их расходование.

Бюджет является уникальной по своей сути экономической категорией, играющей исключительно важную роль в экономическом и социальном развитии государства. Это объясняется насыщенностью его связей и степенью воздействия как на материальную и стоимостную основу экономики, так и на систему взаимоотношений государства с хозяйствующими субъектами и населением.

Бюджет - это еще и основной финансовый план для каждого уровня территориального управления, важнейший инструмент государственного регулирования экономики, центральное звено финансовой системы, закон, обязательный для исполнения всеми участниками финансовой деятельности.

25

Бюджет - категория экономическая, присущая любому государству.

Существует ряд общих независимых от конкретных условий положений, определяющих роль бюджета в обеспечении экономического и социального развития государства. Прежде всего он призван играть ключевую роль в регулировании народнохозяйственных пропорций. Ни цена, ни заработная плата, ни кредит не способны обеспечить рациональную отраслевую структуру общественного производства, так как совершенствование стоимостной структуры народного хозяйства основывается на механизме межотраслевого и межрегионального перераспределения денежных средств, что достигается главным образом посредством бюджета.

Расширение товарно-денежных отношений и переход к рыночной экономике не исключают необходимости перераспределения финансовых ресурсов через бюджет. Средства государственного бюджета прежде всего должны направляться на финансирование структурной перестройки экономики, комплексных целевых программ, наращивание научно-технического потенциала. Они должны обеспечивать ускорение социального развития и усиливать социальную защищенность наименее обеспеченных слоев населения.

В современных условиях наиболее приоритетными выступают агропромышленный, топливно-энергетический, военно-промышленный комплексы и транспорт.

В связи с разграничением компетенции между Республикой Беларусь и составляющими ее административно-территориальными формированиями каждый из них имеет свой бюджет. Совокупность бюджетов всех уровней образует бюджетную систему Республики Беларусь.

Бюджетная система государства определяется государственным и административно-территориальным делением. Республика Беларусь - унитарное государство, включающее области, города, районы. В связи с этим бюджетная система включает бюджеты двух уровней: республиканский бюджет и местные бюджеты, которые в свою очередь содержат самостоятельные звенья: об

26

ластные, районные, городские бюджеты, сельские и поселковые бюджеты.

Таким образом, бюджетная система Республики Беларусь представляет собой совокупность республиканского и местных бюджетов.

В зависимости от места в бюджетной системе каждый бюджет участвует в финансировании расходов, имеющих республиканское, областное, городское, районное значение.

Бюджетная система, как любая самостоятельная управляемая система, основывается на определенных принципах. Закон «О бюджетной системе Республики Беларусь» устанавливает следующие принципы: единства, полноты, реальности, гласности и самостоятельности всех бюджетов.

Принцип единства цементирует бюджетную систему, делает ее управляемой и централизованной.

Единство бюджетной системы обеспечивается единой законодательной базой, единой формой бюджетной документации, использованием единой бюджетной классификации, согласованными принципами бюджетного процесса, единством денежной системы, единой доходной базой всех уровней бюджетной системы.

Принцип полноты бюджетной системы означает, что все бюджетные доходы, образующиеся на территории Республики Беларусь, зачисляются в соответствующие бюджеты.

Относительно расходов этот принцип означает, что все государственные расходы, финансируемые из основного централизованного денежного фонда государства, осуществляются через соответствующие бюджеты.

Принцип реальности бюджетной системы реализуется по нескольким направлениям. Во-первых, предусматриваемые в бюджете показатели по доходам и расходам основаны на реальных возможностях экономики произвести определенный объем валового внутреннего продукта и национального дохода как условия финансирования доходов бюджета и освоить предусматриваемые ассигнования. Во-вторых, за всеми бюджетами закрепляются реальные доходные источники и те расхо

27

ды, которые каждый бюджет финансирует в зависимости от своего места в бюджетной системе.

Принцип реальности способствует достижению сбалансированности между доходами и расходами бюджета и является важнейшим условием бюджетного планирования.

Принцип самостоятельности означает, что каждый орган власти имеет свой самостоятельный бюджет.

Принцип гласности в бюджетной системе обеспечивается через обязанность участвующих в бюджетном процессе субъектов делать это открыто, что достигается всесторонним обсуждением проектов бюджетов на будущий год. В этом принимают участие все заинтересованные стороны. Регулярно публикуется закон о государственном бюджете на новый бюджетный год.

Организация бюджетной системы и принципы ее построения представляют собой бюджетное устройство.

Бюджетная система Республики Беларусь имеет единую доходную базу, которая дает возможность маневрировать финансовыми ресурсами и осуществлять их перераспределение между различными видами бюджетов с целью оказания помощи отдельным административно-территориальным единицам и достижения полноты обеспечения каждого бюджета необходимыми средствами. Для этого некоторые бюджетные доходы установлены в качестве республиканских, которые поступают в республиканский бюджет или в определенных размерах передаются в местные бюджеты.

При распределении доходов между различными видами бюджетов ставятся задачи:

• обеспечить каждый бюджет устойчивой финансовой базой и сбалансировать его не только по годовым источникам, но и по кварталам и месяцам, с тем чтобы не допустить временных кассовых разрывов;

• повысить материальную заинтересованность республиканских и местных органов в выполнении на их территории планов поступления общереспубликанских и других государственных доходов.

Материальная заинтересованность республиканских и местных органов в выполнении общегосудар

28

ственного плана бюджетных доходов достигается прежде всего благодаря распределению доходов по территориальному признаку, т. е. в зависимости от местонахождения их плательщиков. За каждым бюджетом закрепляются определенные источники, расположенные на данной территории, и, кроме того, ему предоставляются отчисления от республиканских налогов и доходов, взимаемых на этой территории.

Этот порядок не может быть исключительным в силу того, что размещение налогоплательщиков по районам неравномерно, а значит, нельзя финансовые потребности мест поставить в зависимость только от этого фактора.

Ведомственный признак распределения доходов между бюджетами предполагает зачисление доходов в республиканский или местные бюджет в зависимости от того, в ведении каких органов находятся источники доходов.

Таким образом, закрепленные - это доходы, которые по принципу подчиненности (ведомственному) или с учетом территориального признака поступления средств направляются в тот или иной бюджет.

Если закрепленных доходов не хватает для покрытия бюджетных расходов, то в порядке бюджетного регулирования нижестоящему бюджету предоставляются соответствующие суммы в виде отчислений от поступающих на его территории республиканских налогов и доходов. Размеры отчислений устанавливаются в процентном отношении к сумме налогов и доходов, поступающих на территории данного административно-территориального формирования.

Под регулирующими понимаются доходы, которые в соответствии с решениями вышестоящих органов представительной власти распределяются между выше- и нижестоящими бюджетами. В Республике Беларусь распределение общегосударственных налогов и доходов между бюджетами начинается с установления нормативов отчислений от общереспубликанских налогов в местные бюджеты областей и Минска. Величина нормативов и принципы их определения постоянно меняются, что обусловлено необходимостью выравнивания уровней бюджетной обеспеченности предприятий.

29

Закрепленные и регулирующие доходы определяются как собственные средства бюджета.

Совокупность мероприятий, осуществляемых вышестоящими органами государственной власти для наделения нижестоящих органов доходами, достаточными для сбалансирования их бюджетов на уровне, необходимом для бесперебойного финансирования всех затрат, носит название бюджетного регулирования.

Формами бюджетного регулирования являются также дотации и субвенции.

Дотация - сумма, выделяемая из бюджета вышестоящего уровня в случаях, если закрепленных и регулирующих налогов и доходов недостаточно для сбалансирования бюджета.

Субвенция - сумма, выделяемая на определенный срок из бюджета на конкретные цели для выравнивания уровня социально-экономического развития соответствующей административно-территориальной единицы.

Порядок и условия предоставления и использования дотаций и субвенций из республиканского бюджета и других бюджетов устанавливаются соответствующими органами представительной власти по предложениям Министерства финансов и финансовых органов.

В случае временной недостаточности собственных средств для финансирования запланированных расходов могут привлекаться заемные средства. Это процентные и беспроцентные кредиты, получаемые из других .бюджетов, займы у коммерческих банков, государственные и муниципальные займы.

Бюджетное регулирование осуществляется во всех странах и позволяет обеспечивать регионы достаточными для финансирования расходов средствами независимо от результатов хозяйственной деятельности на данной территории. При этом применяются самые различные методы:

• установление и распределение регулирующих источников;

• перераспределение бюджетных источников;

• финансовая помощь в виде дотаций и субвенций из вышестоящего бюджета;

• процентные и беспроцентные бюджетные ссуды.

30

Закон о бюджетной системе и пакет законов о налогах устанавливают, в какие бюджеты должны зачисляться поступления от налогов и неналоговые доходы. Отдельные налоги по закону распределяются межу республиканским и соответствующим местным бюджетом. К использованию других методов бюджетного регулирования прибегают только в том случае, если первый метод не позволяет саккумулировать в соответствующем бюджете средства, необходимые для финансирования установленных расходов.

Регулирующие источники доходов - это общегосударственные налоги и доходы. Их устанавливают органы представительной власти. К ним в Республике Беларусь относятся налог на добавленную стоимость, акцизы, налог на прибыль.

Новым методом бюджетного регулирования является предоставление процентного и беспроцентного кредита одними бюджетами другим.

Бюджетный кредит - финансовая помощь, оказываемая на общих для кредита условиях: возвратности, срочности, платности. Этот метод характеризуется тем, что он применяется в процессе исполнения бюджета, в то время как ранее упоминаемые методы кредитования используются на стадии формирования бюджета. Возврат полученных кредитов производится в первоочередном порядке и в пределах текущего бюджетного года. Кредиты могут предоставляться не только из вышестоящего бюджета, но и наоборот - из нижестоящего вышестоящему. Расширение доходной базы бюджета в Республике Беларусь не устранило проблему бюджетного дефицита.

Бюджетный дефицит — это превышение расходов бюджета над его доходами. Этот дефицит должен быть профинансирован за счет внутренних источников, включая доходы от эмиссии государственных ценных бумаг, и через привлечение источников внешнего финансирования.

В Республике Беларусь для покрытия бюджетного Дефицита использовалась эмиссия денег, что послужило мощным инфляционным фактором. В последние годы в целях финансирования бюджетного дефицита ис-

31

пользуются различные государственные ценные бумаги, облигации внутреннего валютного государственного облигационного займа.

В нашей стране с 1994 г. осуществляется выпуск государственных краткосрочных облигаций (ГКО).

Несмотря на динамичное развитие рынка ГКО, они занимают незначительное место в покрытии дефицита бюджета. Основными источниками остаются кредиты Национального банка и внешние займы. Наиболее высокими темпами растет задолженность странам дальнего зарубежья и международным финансовым организациям.

К внешнему долгу государства относится также задолженность Российской Федерации, которая постоянно растет.

Следует отметить, что государственные бюджеты западных стран с развитой рыночной экономикой также хронически дефицитны. Однако в условиях относительно устойчивого экономического положения бюджетные дефициты не рассматриваются как катастрофически отрицательные явления. Известный английский экономист Дж. М. Кейнс в целях стимулирования экономического роста и обеспечения полной занятости населения рекомендовал проводить политику дефицитного финансирования.

Основные задачи политики в области финансирования дефицита бюджета Республики Беларусь состоят в продолжении курса на его неинфляционное покрытие при последовательном сокращении объема внешних заимствований.

Необходимо увеличить долю бюджетных заимствований в небанковском секторе за счет привлечения средств населения, предприятий, организаций, других инвесторов, расширить круг государственных ценных бумаг для населения.

1.2.3. Внебюджетные и бюджетные целевые фонды

Важным звеном финансовой системы являются внебюджетные и бюджетные фонды государства.

32

Внебюджетные и бюджетные фонды - совокупность финансовых ресурсов, находящихся в распоряжении центральных или региональных местных органов самоуправления и имеющих целевое назначение. Порядок их образования и использования регламентируется финансовым законодательством.

Первоначально внебюджетные фонды появились в виде специальных фондов или особых счетов задолго до возникновения бюджета. Государственная власть с расширением своей деятельности нуждалась во все новых расходах, требовавших средств для своего покрытия. Эти средства концентрировались в особых фондах, предназначенных для специальных целей. Такие фонды носили, как правило, временный характер. С выполнением государством намеченных мероприятий они упразднялись. В связи с этим количество фондов постоянно менялось.

Множественность фондов создавала определенные финансовые неудобства (в одних фондах нехватка средств, в других избыток) и требовала дополнительных расходов на управление ими.

С укреплением централизованного государства начинается период унификации специальных фондов. На основе их объединения возник государственный бюджет.

В современных условиях наряду с бюджетом вновь повышается значение внебюджетных фондов, увеличивается их количество и объем. Внебюджетные фонды имеют ряд особенностей и преимуществ:

• у органов государственной власти появляются дополнительные средства для вмешательства в хозяйственную жизнь и финансовой поддержки предпринимательства, особенно в условиях нестабильной экономики;

• строго целевое использование средств этих фондов обеспечивает более эффективный контроль, так как их обособленность от бюджета и предназначение требуют особого внимания со стороны государства;

• возможность использования для покрытия бюджетного дефицита при определенных условиях - наличии активного сальдо.

2 Зак 2977

33

Внебюджетные средства создаются двумя путями. Первый путь это выделение из бюджета определенных расходов, имеющих особо важное значение. Другой -формирование внебюджетных фондов с собственными источниками доходов для определенных целей. Так, созданные во многих странах фонды социального страхования предназначены для социальной поддержки определенных групп населения.

Создание других фондов обусловлено возникновением новых ранее неизвестных расходов, которые заслуживают особого внимания со стороны общества. В этом случае по предложению правительства законодательный орган принимает специальное решение об образовании внебюджетного фонда. В ряде стран появились внебюджетные экономические фонды. Как правило, в названии фонда указана цель расходования средств.

Материальным источником внебюджетных фондов, как и других звеньев финансовой системы, является национальный доход.

В Республике Беларусь с 1992 г. было создано более десятка внебюджетных фондов, в том числе:

• социальные: пенсионный фонд, фонд социального страхования, фонд медицинского страхования, фонд содействия занятости и др.;

• экономические: фонд регулирования розничных цен, фонд поддержки производителей сельскохозяйственной продукции, отчисления на содержание государственной поддержки экспортеров, дорожные фонды и др.

Впоследствии некоторые из них были упразднены (фонд регулирования розничных цен, фонд поддержки экспортеров, отчисления на медицинское страхование, отчисления на содержание государственной пожарной службы и др.), другие - объединены (пенсионный фонд и фонд социального страхования).

В целях усиления финансового контроля за поступлением и использованием средств почти все внебюджетные фонды, в том числе и инновационный фонд, преобразованы в бюджетные.

Дорожные фонды. Содержание, ремонт, реконструкция и строительство автомобильных дорог общего поль-

34

зования осуществляется за счет средств дорожных фондов. Средства дорожных фондов имеют строго целевое назначение и не могут быть использованы на другие нужды. Создаются республиканский и местные дорожные фонды.

Источниками образования республиканского дорожного фонда являются:

• налог на приобретение автотранспортных средств, подлежащих обязательной регистрации в ГАИ;

• налог с пользователей автомобильных дорог;

• налог с продаж автомобильного топлива;

• плата за проезд по автомобильным дорогам общего пользования Республики Беларусь тяжеловесных и крупногабаритных транспортных средств;

• плата за проезд по автомобильной дороге Брест -Минск - граница Российской Федерации.

Налог на приобретение автотранспортных средств (кроме легковых автомобилей и мотоциклов, приобретаемых в личную собственность граждан) взимается с юридических лиц при приобретении ими грузовых, специальных и легковых автомобилей, легковых фургонов, прицепов и полуприцепов.

Автотранспортные средства, приобретенные для дальнейшей продажи, налогом не облагаются.

Налог взимается по ставке 5% от продажной стоимости транспортного средства (без НДС) и относится на увеличение балансовой стоимости.

Налог с продаж автомобильного топлива - важнейший источник образования дорожного фонда.

Налог введен вместо налога с владельцев транспортных средств, размер которого зависел от мощности двигателя автомобиля и не учитывал интенсивность использования транспорта. Несмотря на то что налог взимается в бюджет, он имеет строго целевое назначение и в размере фактически поступивших сумм является источником финансирования ремонта и строительства автомобильных дорог.

Налог с продаж автомобильного топлива уплачивают в бюджет только предприятия, организации и предприниматели, осуществляющие сбыт юридическим и физическим лицам бензинов, дизельного топлива, сжа

35

того и сжиженного газа, используемого в качестве горючего для автомобилей.

Налог взимается в размере 25% от выручки от реализации автомобильного топлива (без НДС).

Плата за проезд по автомобильным дорогам общего пользования тяжеловесных и крупногабаритных транспортных средств (ТКТС) установлена в качестве финансового инструмента, позволяющего экономическими методами заинтересовать грузоперевозчиков соблюдать установленные параметры, что обеспечивает безопасность движения, щадящую эксплуатацию автомобильных дорог. Плата производится за превышение допустимых параметров транспортных средств. Тарифы платы установлены в долларах США за километр расстояния в зависимости от величины допустимого параметра. Величина платы определяется умножением суммы тарифов за каждый из превышенных параметров на протяженность маршрута движения. Для владельцев (пользователей) транспортных средств Республики Беларусь установлен понижающий коэффициент 0,25 к утвержденным тарифам.

Платежи производятся в порядке безналичных расчетов при согласовании маршрутов движения и оформлении разрешений на перевозки. Физические лица могут вносить платежи как в безналичной, так и в наличной форме.

Плата за проезд по автомобильной дороге Брест -Минск - граница Российской Федерации.

Плату за проезд осуществляют владельцы и пользователи автотранспортных средств, проезжающих по указанной дороге. Платежи производятся по ставкам, утвержденным в установленном порядке.

За одноразовый проезд по указанной автомагистрали через пункт взимания оплата производится при въезде или выезде с нее наличными денежными средствами в долларах США, немецких марках, российских и белорусских рублях по курсу Национального банка Республики Беларусь на день оплаты.

В целях устранения двойного обложения и упрощения расчетов отчисления пользователями автомобильных дорог и в республиканский фонд поддержки произ

36

водителей сельскохозяйственной продукции, продовольствия и аграрной науки осуществляются по единому нормативу. По единому нормативу производятся платежи чрезвычайного налога и в фонд содействия за-. нятости, а также в местные целевые бюджетные фонды.

Отчисления средств в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налога с пользователей автомобильных дорог в дорожный фонд и местные целевые бюджетные фонды единым платежом. Единый платеж осуществляют:

• юридические лица, включая иностранных юридических лиц, их филиалы и другие обособленные подразделения, имеющие отдельный баланс и расчетный или текущий счет в кредитном учреждении;

• участники договора о совместной предпринимательской деятельности, которым поручено ведение общих дел (осуществление расчетов с бюджетными фондами) либо которые получили выручку от этой деятельности до ее распределения.

Резиденты свободных экономических зон не являются плательщиками республиканского единого платежа в рамках действия специального правового режима.

Единый платеж уплачивается в размере 3,9% от выручки от реализации товаров, выполненных работ, оказанных услуг (банками и небанковскими финансово-кредитными организациями, за исключением Национального банка Республики Беларусь, - от дохода за вычетом расходов по уплате процентов, комиссионных и прочих банковских расходов; юридическими лицами независимо от организационно-правовой формы и формы собственности, осуществляющими торговую, заготовительную деятельность и деятельность по предоставлению услуг общественного питания, - от валового дохода от этой деятельности (в общепите - без учета доходов собственного производства); страховыми и перестраховочными организациями - от совокупной прибыли).

При этом выручка от реализации товаров (работ и Услуг) в расчет принимается без налога на добавленную

37

стоимость, а по организациям, уплачивающим налог с продаж автомобильного топлива, - и без налога с продаж.

Плательщики единого платежа ежемесячно представляют в налоговые органы по месту своего нахождения соответствующие расчеты за месяц не позднее 20-го числа месяца, следующего за отчетным.

Уплата единого платежа производится плательщиками ежемесячно не позднее 22-го числа месяца, следующего за отчетным.

Чрезвычайный налог и обязательные отчисления в государственный фонд содействия занятости. Единый платеж осуществляют юридические лица, включая иностранные юридические лица, филиалы и другие обособленные подразделения этих юридических лиц, имеющие отдельный баланс, расчетный (текущий) или иной счет в кредитном учреждении.

Юридические лица, финансируемые из бюджета (бюджетные организации), осуществляющие предпринимательскую деятельность, являются плательщиками единого платежа только в части фонда заработной платы, исчисленного за счет доходов, полученных от этого вида деятельности.

Базой для исчисления единого платежа является фонд заработной платы.

Уплата чрезвычайного налога и осуществление обязательных отчислений в государственный фонд содействия занятости производится единым платежом в размере 4%. При этом 75% из поступающих сумм единого платежа направляются в счет чрезвычайного налога и 25% обязательных отчислений - в государственный фонд содействия занятости в порядке, установленном Министерством финансов Республики Беларусь.

Исчисленные суммы чрезвычайного налога и обязательных отчислений в государственный фонд содействия занятости относятся на себестоимость продукции (работ, услуг).

Плательщики единого платежа не позднее 20-го числа месяца, следующего за отчетным, представляют налоговым органам по месту своего нахождения расчет данного платежа за месяц.

38

Уплата единого платежа производится плательщиками ежемесячно отдельной платежной инструкцией не позднее 22-го числа месяца, следующего за отчетным.

фонд социальной защиты населения - правопреемник пенсионного фонда и фонда социального страхования.

Плательщиками являются: предприятия, организации и учреждения независимо от форм собственности и методов хозяйствования, действующие на территории Республики Беларусь.

Взносы начисляются на полную заработную плату без вычета удержанных налогов и отчислений в соответствующий фонд (1% от заработной платы каждого работника).

Ниже (табл. 1.1) приводятся размеры (тарифы) обязательных страховых взносов.

Таблица 1.1. Тарифы страховых взносов на пенсионное и социальное страхование, %

Плательщики Пенсионное страхование Социальное страхование

Работодатели, занятые производством сельскохозяйственной продукции, объем которой составляет боле 50% общего объема произведенной продукции 24 6

Коллегия адвокатов 8 2

Физические лица, самостоятельно уплачивающие страховые взносы 30 6

Члены крестьянских (фермерских) хозяйств 25 6

Все остальные работодатели 29 6

Работающие граждане (кроме крестьянских, фермерских хозяйств) 1 —

Уплата обязательных страховых взносов производится со всех видов выплат в денежном и натуральном выражении, начисленных за истекший месяц в пользу работников по всем основаниям независимо от источников финансирования, за исключением выплат, с кото-

39

рых, согласно законодательству, не производится отчисление страховых взносов.

Плательщики (юридические лица, включая предприятия с иностранными инвестициями, и иностранные юридические лица, осуществляющие деятельность на территории Республики Беларусь) производят уплату обязательных страховых взносов одновременно с получением в банках средств на выплаты работникам, I но не реже двух раз в месяц, в дни, установленные для выплаты заработной платы за первую и вторую половину месяца.

Плательщики обязаны представить в банк или органы казначейства платежные поручения или документы, подтверждающие перечисление платежей в фонд причитающейся к уплате суммы независимо от наличия средств на счете в установленные сроки.

Инновационные фонды. Инновационные фонды создаются республиканскими органами государственного управления с целью аккумуляции денежных ресурсов для финансирования затрат, необходимых для осуществления научных разработок и внедрения их результатов в производство, создания и развития производств, основанных на новых и высоких технологиях.

Отчисления в инновационный фонд производят предприятия государственной формы собственности и предприятия и организации системы потребительской кооперации Республики Беларусь. В качестве фондодержателей до 2005 г. выступали отраслевые министерства, концерны, комитеты, Белкоопсоюз, облисполкомы и Минский горисполком.

Нормативы отчислений в этот фонд ежегодно устанавливаются законом «О бюджете Республики Беларусь» в процентах к себестоимости продукции (работ, услуг). В последние годы они составляют 0,25% от себестоимости.

Отчисления в инновационный фонд производятся предприятиями ежемесячно по отчетным данным текущего либо предыдущего месяца и включаются в себестоимость продукции (работ, услуг).

Начисленные суммы централизуются на текущих счетах фондодержателей. Перечисления в централизо-40

ванный фонд производятся плательщиками ежемесячно на последнюю дату месяца, следующего за отчетным.

За несвоевременное и неполное перечисление отчислений в централизованный инновационный фонд установлена такая же ответственность, что и по налогам.

Средства инновационного фонда направляются на финансирование:

• производства товаров, проведения научно-исследовательских, опытно-конструкторских работ, технологических разработок и освоения новых видов наукоемкой продукции, создания и развития производств, основанных на новых и высоких технологиях (не менее 30% средств инновационного фонда);

• строительства жилья для нуждающихся в улучшении жилищных условий граждан в соответствии со списками, утвержденными облисполкомами и Минским городским исполкомом, на возвратной основе;

• отраслевых программ по энергосбережению;

• ДРУГИХ мероприятий по решению Правительства Республики Беларусь.

Средства из централизованного инновационного фонда предоставляются фондодержателями подведомственным предприятиям на безвозвратной и возвратной основе.

Все министерства, ведомства (фондодержатели) разрабатывают и утверждают Положение о порядке формирования и использования средств инновационного фонда и смету его доходов и расходов. Указанные документы согласовываются с Министерством экономики и Министерством финансов.

Фондодержатели ежеквартально до 2005 г. предоставляли отчеты в Министерство экономики и Министерство финансов о наличии и движении средств инновационного фонда нарастающим итогом с начала года.

1.2.4. Государственное страхование

Необходимость и сущность страхования. Чтобы обеспечить непрерывность расширенного воспроизводства и охрану личной собственности граждан, необходимо иметь резервные, или страховые, фонды. Потребность в

41

образовании страховых фондов особенно возросла с переходом к рыночным отношениям, когда государство перестало обеспечивать восполнение основных и оборотных фондов государственных предприятий и учреждений в случае потерь от стихийных бедствий и несчастных случаев за счет централизованных материальных и денежных резервов.

Отказ от административных методов управления экономикой, с одной стороны, открыл широкий простор для хозяйственной инициативы предприятий и организаций, а с другой - сделал менее предсказуемой деятельность каждой хозяйственной единицы. Из-за нехватки сырья и материалов, энергоресурсов многие предприятия республики не по своей вине находятся в труднейшем финансовом положении и не в состоянии самостоятельно обеспечивать защиту своего имущества от непредвиденных событий.

Крайне зависимое от изменчивых погодных условий сельское хозяйство, как никакая другая отрасль производства, нуждается в страховой защите. В прежние годы финансовая стабильность сельскохозяйственных предприятий поддерживалась за счет государственных дотаций.

Страхование необходимо для охраны от последствий стихийных бедствий личной собственности граждан, особенно на селе, где почти у каждого жителя имеются жилой дом и скот.

Отвечают запросам широких масс населения страхование жизни и медицинское страхование. При проведении страхования, кроме возмещения ущерба, причиняемого стихийными бедствиями и несчастными случаями, выполняется большая работа по предупреждению гибели и повреждения застрахованного имущества и осуществляется страховой надзор за соблюдением страхователями противопожарных, агротехнических и ветеринарных правил.

В межгосударственных экономических отношениях в связи с имущественной обособленностью суверенных партнеров защита объектов внешней торговли и других хозяйственных операций становится возможной только с помощью страхования. Таким образом, имущест

42

венная независимость каждого собственника - главная причина применения категории страхования.

Страхование как метод нейтрализации финансовых потерь возможно потому, что разрушительные события, являющиеся сами по себе чистой случайностью для каждого отдельно взятого хозяйственного органа, для большой их группы обнаруживают закономерный характер. Пожар, авария, кража - редкие, но повторяющиеся с математической закономерностью события. Эта закономерность и позволяет заранее создать в рамках страховой структуры фонд для ликвидации последствий каждого отдельного события. Таким образом, в основе страхования лежит математический закон больших чисел. В связи с этим страхование на коммерческих началах может быть организовано только тогда, когда оно охватывает большое количество объектов, которые подвергаются одинаковым опасностям, но не могут пострадать от них одновременно.

Страхование - система экономических отношений, включающая образование за счет предприятий, организаций и населения специального фонда средств и его использование для возмещения ущерба в имуществе от стихийных бедствий и других неблагоприятных случайных явлений, а также для оказания гражданам (или их семьям) помощи при наступлении различных событий в их жизни (достижении определенного возраста, смерти, получении травм и т. п.).

Для страхования характерно то, что:

• аккумулируемые средства имеют целевое назначение, они расходуются лишь на покрытие потерь или предоставление помощи в заранее оговоренных случаях;

• отношения имеют вероятностный характер, поскольку заранее неизвестно, когда наступит соответствующее событие, какова будет его разрушительная сила и кого из страхователей оно затронет;

• средства возвратны, так как они предназначены для выплаты всей совокупности страхователей, но не каждому страхователю в отдельности;

• в процессе страхования происходит перераспределение средств между участниками создания специального страхового фонда;

43

• возмещение ущерба одному или нескольким страхователям осуществляется путем его распределения на всех;

• число страхователей, вносящих платежи в течение того или иного периода, больше числа получающих возмещение (помощь).

Страхование является экономической категорией, находящейся в подчиненной связи с категорией финансов. Как и финансы, страхование обусловлено движением денежной формы стоимости при формировании и использовании соответствующих целевых фондов денежных средств в процессе распределения и перераспределения денежных доходов и накоплений. В то же время для страхования характерны экономические отношения, связанные только с перераспределением доходов и накоплений для возмещения материальных и иных потерь. Тем самым страхование связано с вероятностным движением денежной формы стоимости.

Экономической сущности страхования соответствуют его функции. Они являются внешними формами, позволяющими выявить особенности страхования как звена финансовой системы. Категория финансов выражает свою экономическую сущность прежде всего через распределительную функцию. Она находит конкретное, специфическое выражение в функциях, присущих страхованию: рисковой, предупредительной, сберегательной, контрольной.

Главной является рисковая функция, поскольку страховой риск как вероятность ущерба непосредственно связан с основным назначением страхования по оказанию денежной помощи пострадавшим хозяйствам. Именно в рамках действия рисковой функции происходит перераспределение денежной формы стоимости среди участников страхования в связи с последствиями случайных страховых событий.

Предупредительная функция направлена на финансирование за счет части средств страхового фонда мероприятий по уменьшению страхового риска. В страховании жизни категория страхования сближается с категорией кредита при накоплении по договорам страхования на дожитие обусловленных страховых сумм.

44

Сбережение денежных сумм с помощью страхования на дожитие связано с потребностью страховой защиты достигнутого семейного достатка. Тем самым страхование может иметь и сберегательную функцию.

Контрольная функция страхования заключена в строго целевом формировании средств страхового фонда. Данная функция вытекает из указанных выше трех специфических функций и проявляется одновременно с ними в конкретных страховых отношениях, в условиях страхования. В соответствии с контрольной функцией на основании законодательных и инструктивных документов осуществляется финансовый страховой контроль за правильным проведением страховых операций.

Основные элементы страхования. Участниками страхования являются страховщик и страхователь, которые находятся друг с другом в определенных правовых отношениях, обусловленных законом или договором.

В личном страховании помимо страховщика и страхователя участвуют застрахованный и лицо, назначенное для получения страховой суммы в случае смерти застрахованного.

Страховщик - это юридическое лицо любой организационно-правовой формы, предусмотренной законодательством Республики Беларусь, созданное для осуществления страховой деятельности и получившее в установленном порядке лицензию.

Страхованием, согласно Закону о страховании в Республике Беларусь, должны заниматься специализированные государственные страховые организации, акционерные общества с ограниченной или дополнительной ответственностью, создаваемые с целью осуществления только страховой деятельности, а также иной деятельности, связанной со страхованием. Заниматься посреднической, производственной и торговой деятельностью страховые организации не могут.

Страховщики могут создавать союзы, ассоциации и иные объединения для координации своей деятельности, защиты интересов своих членов и осуществления совместных программ.

Страховщик обязан:

• ознакомить страхователя с правилами страхования;

45

• в случае проведения страхователем мероприятий, уменьшивших риск наступления страхового случая и размер возможного ущерба застрахованному имуществу, либо в случае увеличения его действительной стоимости перезаключить по заявлению страхователя договор страхования с учетом этих обстоятельств;

• при страховом случае произвести страхователю выплату в установленный договором или законом срок;

• возместить расходы, произведенные страхователем при страховом случае для предотвращения или уменьшения ущерба застрахованному имуществу, если возмещение этих расходов предусмотрено правилами страхования;

• не разглашать сведения о страхователе и его имущественном положении.

Страховщики осуществляют свою деятельность через страховых агентов и страховых брокеров.

Страховые агенты — физические и юридические лица, действующие от имени страховщика и по его поручению в соответствии с предоставленными полномочиями.

Страховые брокеры - юридические и физические лица, зарегистрированные в установленном порядке в качестве предпринимателей, осуществляющие посредническую деятельность по страхованию от своего имени на основании поручений страхователя либо страховщика.

Страховой брокер должен подыскать страхователю компанию (группу компаний), которая должна быть финансово устойчивой и обеспечивать оптимальные условия страхования по объему ответственности и размеру ставок платежей. При наступлении страхового случая страховой брокер должен помочь страхователю в получении возмещения, вместе с тем он получает комиссию от страховщика, несет перед ним ответственность за уплату страховых взносов.

Страхователь - это юридическое или дееспособное физическое лицо, заключившее со страховщиком договор страхования и уплачивающее страховые взносы.

В качестве страхователей могут выступать предприятия и организации независимо от форм собственности и форм хозяйствования, а также отдельные граждане.

46

Застрахованный - лицо, на имя которого заключен договор личного страхования. В договоре предусматривается выплата страховой суммы при наступлении определенных событий, связанных с жизнью этого лица.

Как в индивидуальном, так и в коллективном страховании за счет организации в договоре или специальном распоряжении застрахованного указывается лицо, назначенное застрахованным для получения страховой суммы в случае его смерти.

Страхователь обязан:

• своевременно вносить страховые взносы;

• принимать необходимые меры в целях предотвращения и уменьшения ущерба застрахованному имуществу при страховом случае;

• сообщить страховщику о наступлении страхового случая в сроки, установленные договором страхования.

Важными элементами страхования являются понятия: страховой риск, страховой случай, страховая сумма (сумма страхового обеспечения), ущерб, страховое возмещение, тарифная ставка, страховой платеж (взнос). Понятие ущерба и страхового возмещения присущи только имущественному страхованию.

Страховой риск - одно или несколько событий, при наступлении которых страховщик обязан выплатить страхователю или третьему лицу определенную денежную сумму. Страховым риском называют также вероятность наступления события, на случай которого проводится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления.

Страховой случай - это наступление стихийного бедствия, несчастного случая или другого события, предусмотренного условиями страхования.

При наступлении страхового случая страховщик обязан произвести страховую выплату страхователю, застрахованному лицу или иным третьим лицам.

При страховом случае с имуществом страховая выплата производится в виде страхового возмещения, при страховом случае с личностью страхователя или третьего лица - в виде страхового обеспечения.

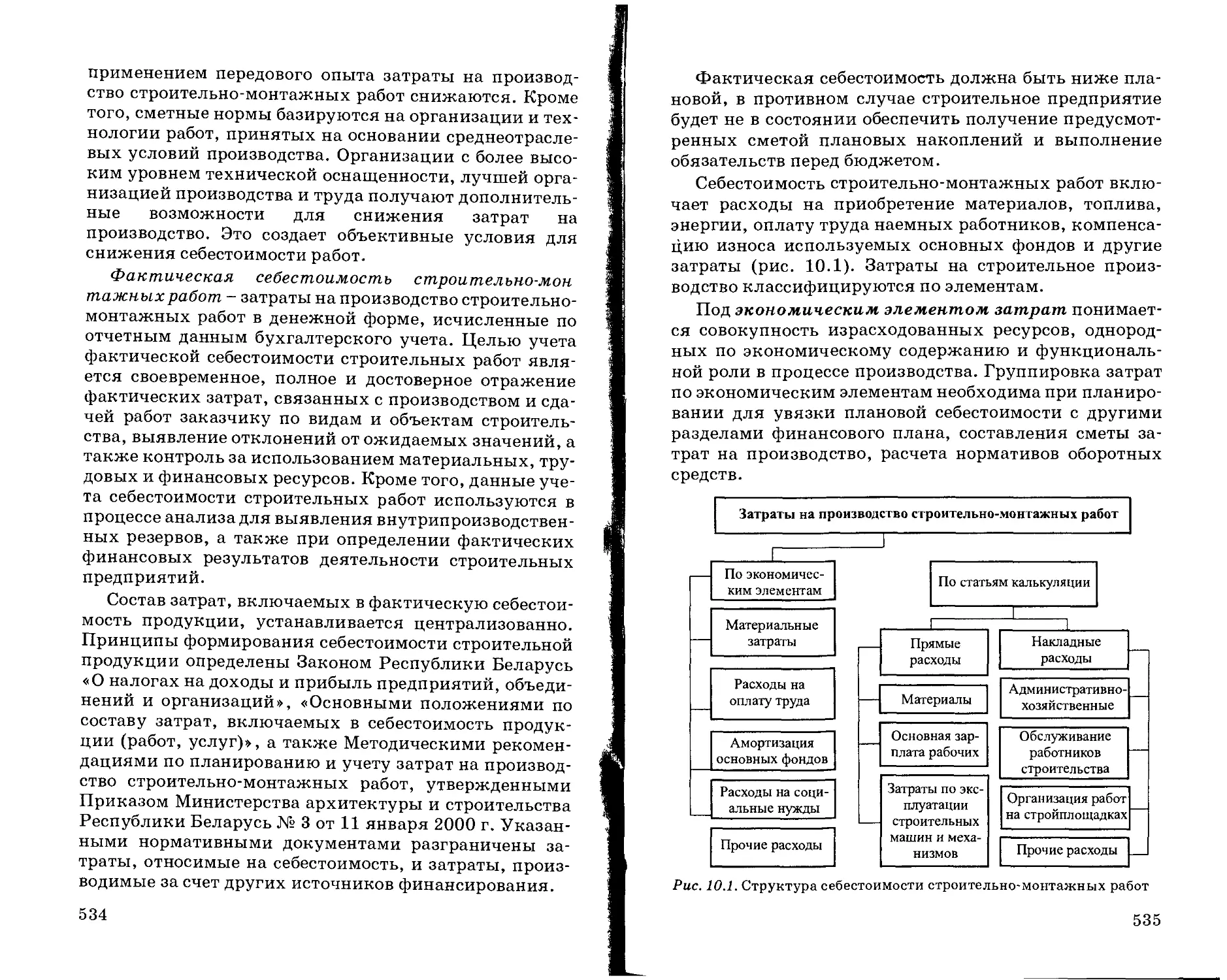

47